2022年10月に、会社員でもiDeCoが使えるようになったのに合わせて、マッチング拠出からiDeCoに乗り換えてみました。

ちなみにマッチング拠出をしていたころの状況はこちらです↓

何をどう判断してiDeCoにしたのか、またその手続きなんかを、備忘録代わりに書いていきます。

マッチング拠出→iDeCoに切り替えた

全体的なイメージは以下の表の通りです。

| 事業者掛金部分 | 個人拠出分 | |

| 2022.08まで | 企業型DC(\23,000) | マッチング拠出(\23,000) |

| 2022.11以降 | 企業型DC(\23,000) | iDeCo(\20,000) |

参考としてカッコ内に、現在のタイマムシンの場合の金額も載せています。あくまで参考ですが、iDeCoの拠出金額¥20,000は、当てはまる方も多いはず。

確定拠出年金の制度の説明については、別の記事に譲ります。

確定拠出年金(企業型及び個人型)(出典:wikipedia)

マッチング拠出(出典:マネックス証券)

動画が良い方はこちらもどうぞ。

(出典:リベラルアーツ大学)

ウチの会社の企業型DCで買える投資信託がちょっとだけ微妙な件について

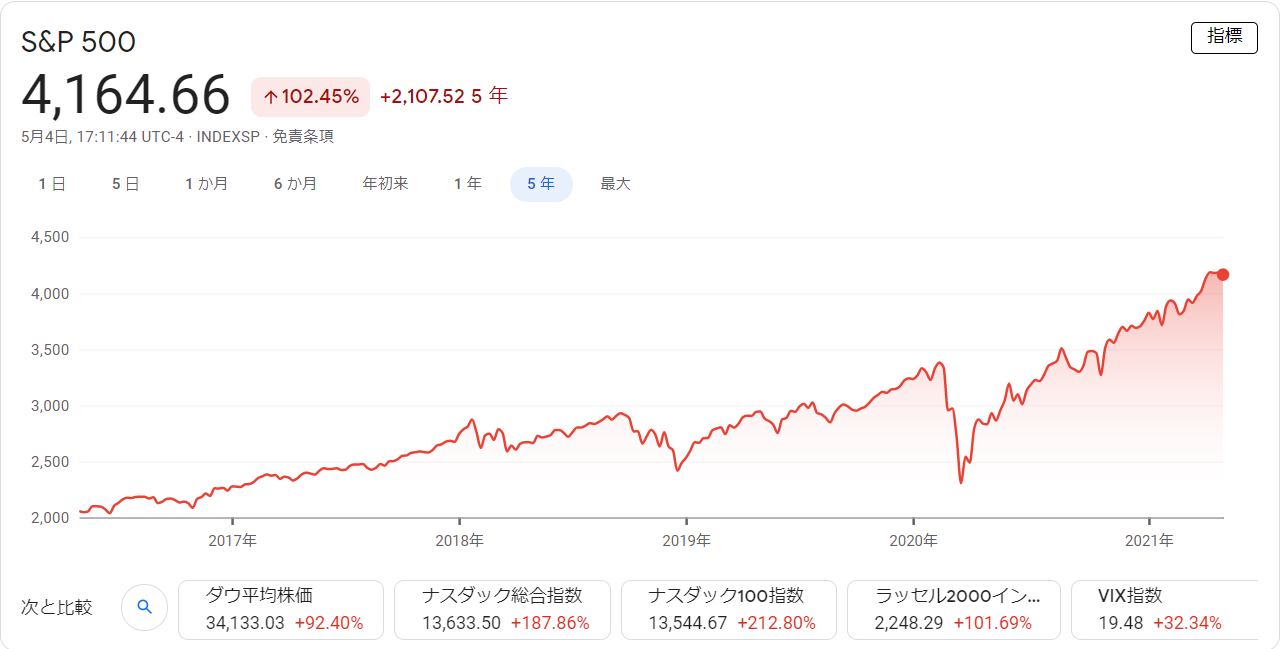

タイマムシンさん、リベ大にどっぷり浸かっておりますので、投資信託(ファンド)は株式インデックスファンド一択です。

全米株式か全世界株式かは迷うとこなんですが、判断が一切要らない点で若干全世界寄りです。

で、ウチの会社の企業型DCでは、日本以外の株に投資できる投資信託がこれしかないんです。

DC外国株式インデックスL(出典:三井住友トラスト・アセットマネジメント)

マジでこれしかないんです。

定期預金は6本、保険は7本もあるのに、外国株インデックスファンドはこれ一本だけw

S&P500も全米株式もありません。

僕は預金や保険なんか資産運用じゃないと思ってる人ですし、日本株は個別株で買いたい人なので、ウチの会社の商品ラインナップには甚だ納得いかないわけです。

まあ、ラインナップ変えてくれって福利厚生部門に掛け合ったりはしてないんですけどねw

こちらの「DC外国株式インデックスL」は、日本を除く世界の主要国の株式に分散投資する投資信託です。

俺たちのJAPANが入ってないのは心情的にはちょっとアレなんですが、まあヨシとしましょう。

問題は手数料です。

| 手数料名目 | 手数料率 |

| 販売手数料(買うときにかかるお金) | 0% |

| 信託財産留保額:(解約するときに取られるお金) | 0.2% |

| 信託報酬(持ってる間かかり続けるお金) | 0.275% |

決してぼったくりというほどではなく、設定された時代であればむしろ十分に良心的な手数料だと思うんですが、昨今の激安投資信託と比べると「うーん…」って感じです。

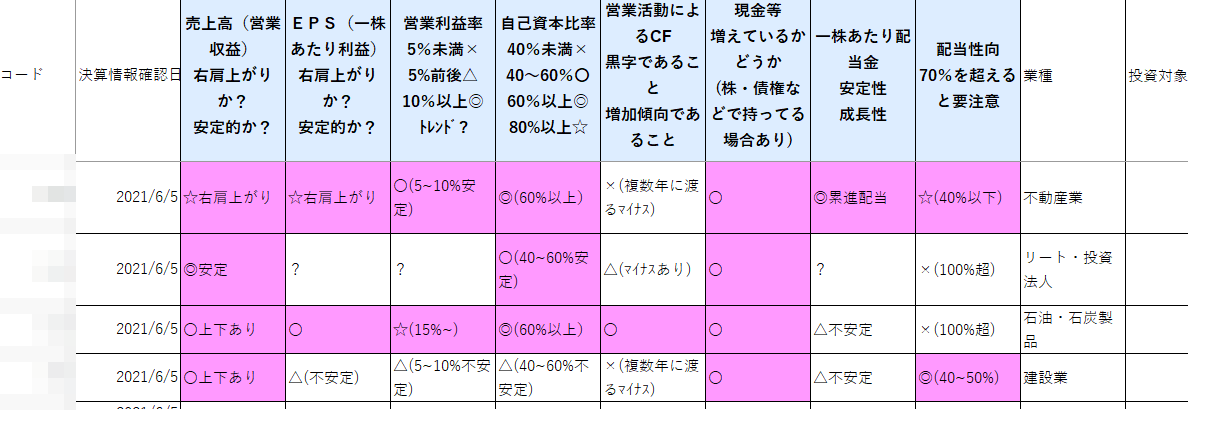

各ファンドの手数料率を比較してみた

というわけで、iDeCoで購入できる同タイプのファンドと、手数料を比較してみました。

| 投資信託(ファンド)名称 | 販売手数料 | 信託財産留保額 | 信託報酬 |

| DC外国株式インデックスL | 0% | 0.2% | 0.275% |

| 楽天・全世界株式インデックス・ファンド(楽天VT) | 0% | 0% | 0.199% |

| eMAXIS Slim 全世界株式(オルカン) | 0% | 0% | 0.1144%(※) |

※ オルカンの手数料は、2023.9.8に更に引き下げられて、0.05775%となっています。

販売手数料はすべてのファンドで0ですが、iDeCoの2つは信託財産留保額も0になっています。

そして信託報酬は、「eMAXIS Slim 全世界株式」(以下「オルカン」とします)の0.1144%が光ってますね。残高100万円の場合1,144円しかかかりません。

iDeCoの手数料を調べてみた

企業型確定拠出年金の場合、口座管理などにかかる手数料は全て会社が払ってくれているのですが、iDeCoの場合は本人が負担しなければなりません。

具体的にかかる費用を調べてみました。

| 名目 | かかるタイミング | 手数料(金額) |

| 初期費用(口座開設費用) | 開設時のみ | 2,829円 |

| 口座管理手数料 | 毎月 | 171円 |

| 出金手数料 | 出金のたび毎回 | 440円 |

初期費用は、最初に一回だけかかるだけなので、今回は考慮しなくてもいいでしょう。

出金手数料は、年金形式で受け取る場合は毎回かかることになりますが、退職金として受け取るのであれば一回だけで済みます。

一括で受け取るのであれば、信託財産留保額と同じようなものとして扱えると思います。

といわけで、問題は毎月かかる口座管理手数料の171円ということになります。企業型DCなら、この部分は会社が負担してくれてますからね。

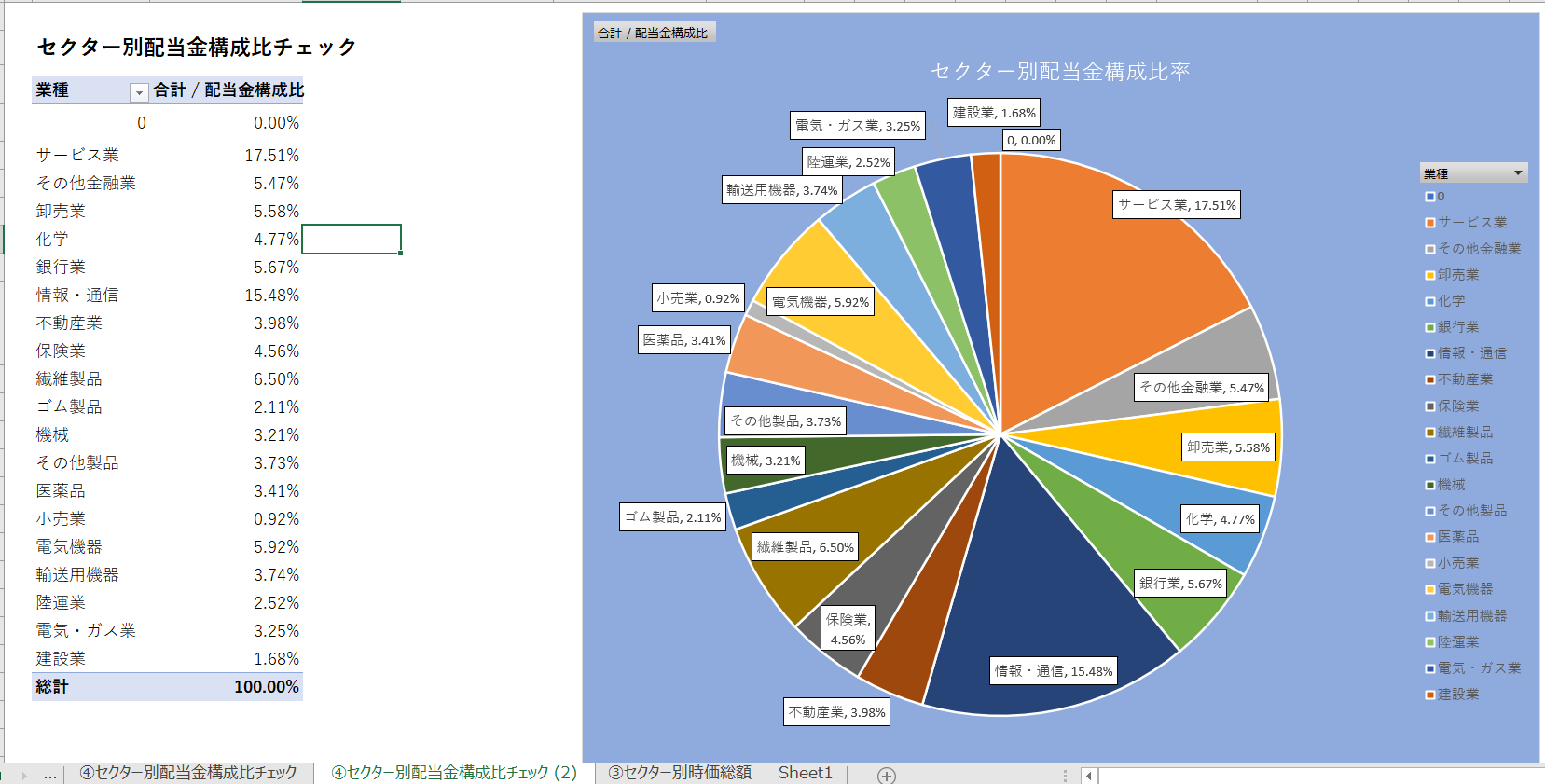

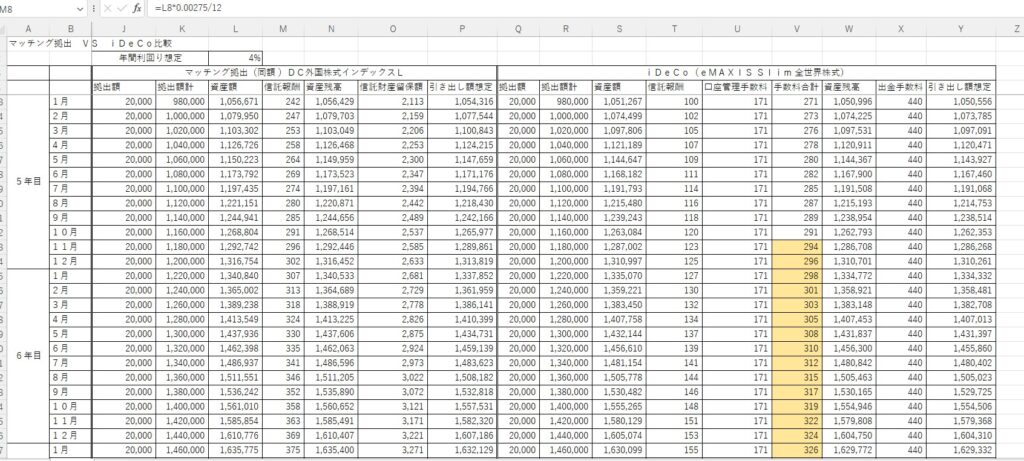

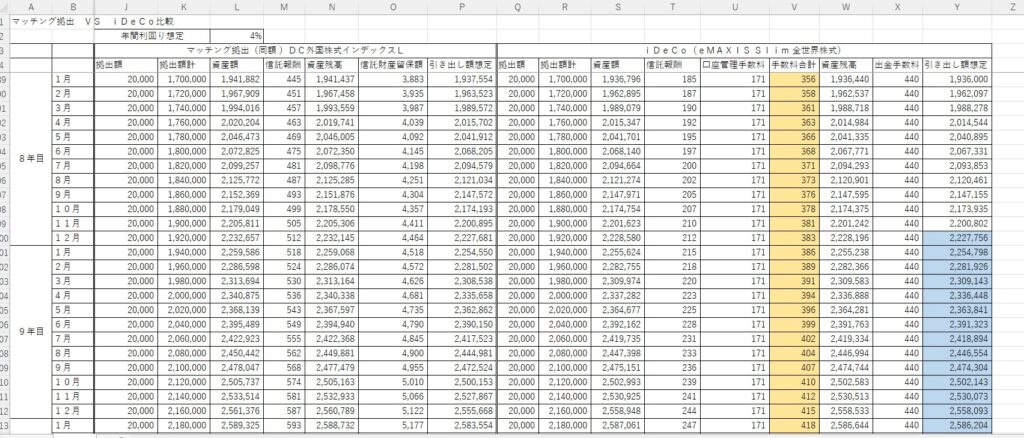

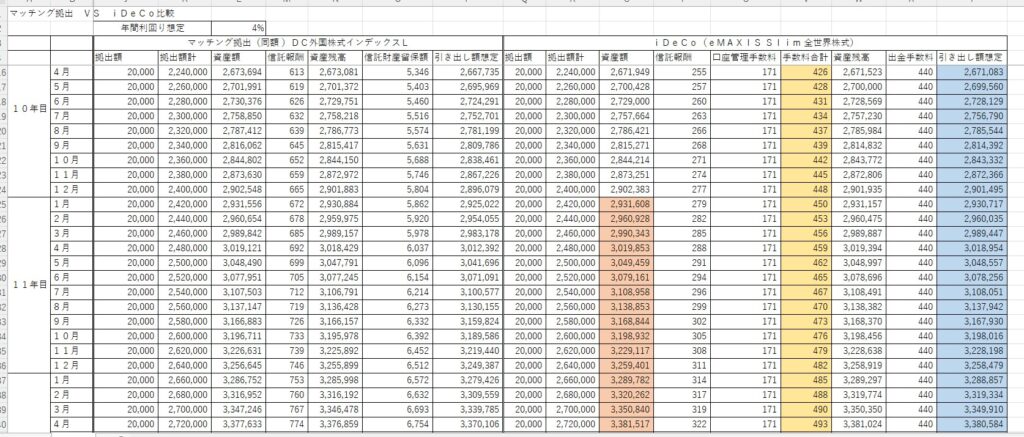

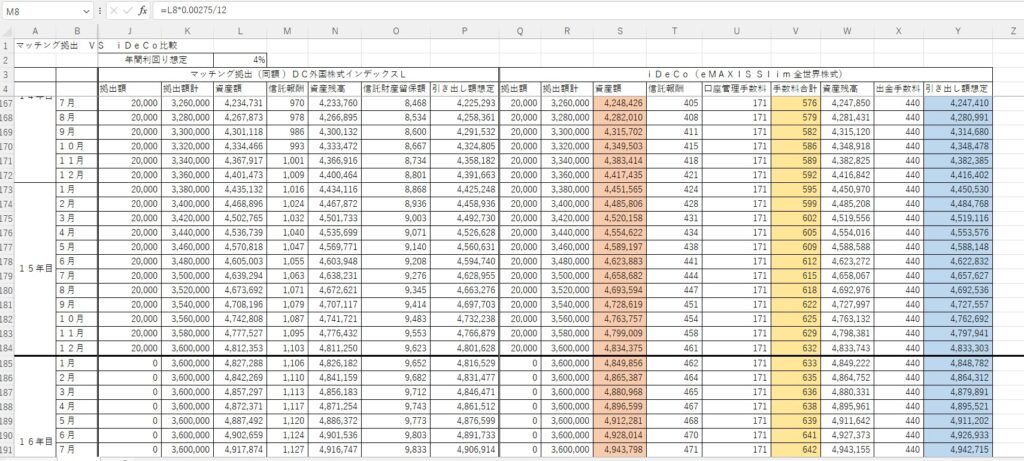

運用額をシミュレーションしてみた

というわけで、iDeCoをオルカンで運用したと仮定して、運用額をエクセルでちゃちゃっとシミュレーションしてみました。

ちなみにタイマムシンは、2022年現在45歳ですので、あと15年は積み立てすることになります。

利回りは年4%と仮定しています。

マッチング拠出¥20,000、iDeCoも¥20,000の場合

マッチング拠出だと、今の僕の場合\23,000まで拠出できるのですが、比較のために金額を合わせています。

最初は、口座管理手数料のせいでiDeCoの方が手数料が高いのですが、5年目からは逆転し、iDeCoの方が安くなります。

60歳までは引き出せないので、事故か何かで障碍者にでもならない限りあり得ない想定ではあるんですが、8年目からは引き出した場合の手残りも、iDeCoの方が多くなります。

そして11年目からは、運用総額もiDeCoの方が大きくなります。

15年後(60歳時点)

60歳になって引き出す時の金額は、

| 15年後(60歳時点) | 金額 |

| マッチング拠出 | \4,801,628 |

| iDeCo | \4,833,303 |

| 差額 | \31,675 |

となり、おおよそ3万円くらいiDeCoの方がお得になります。

ただ、今の法律でも、運用を75歳まで延長できるようなのです。

拠出が続けられるかどうかはよくわからなかったのですが、とりあえず拠出をその時点でやめるものとして、30年後までシミュレーションを続けてみました。

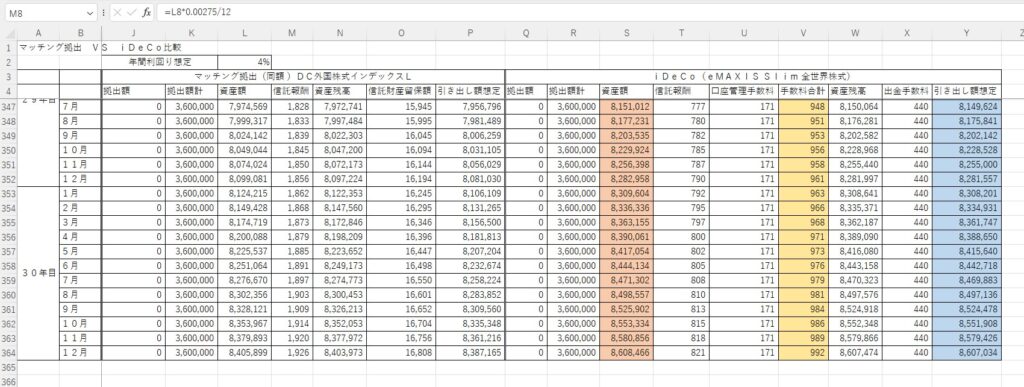

30年後(75歳時点)

| 30年後(75歳時点) | 金額 |

| マッチング拠出 | \8,387,165 |

| iDeCo | \8,607,034 |

| 差額 | \219,869 |

こちらは、おおよそ22万円の差になってますね。

というわけで、今からでもiDeCoに乗り換えるメリットはありそうです。

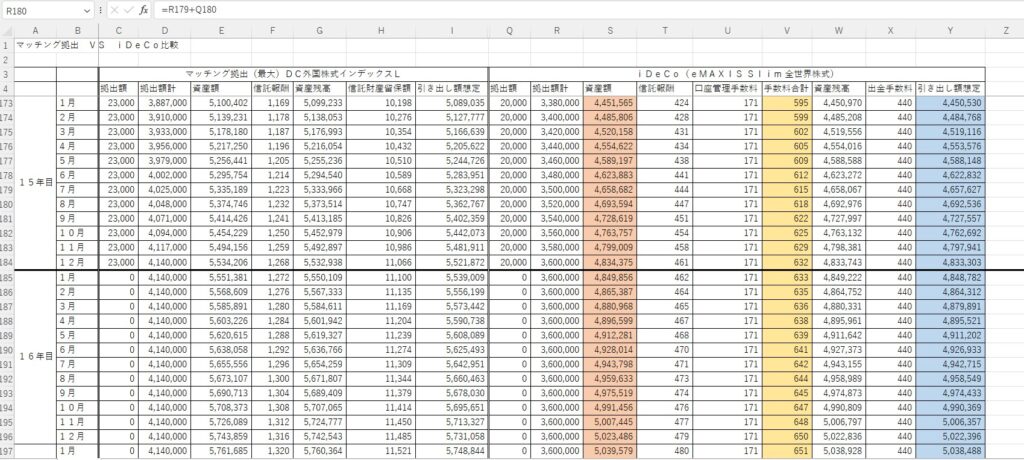

マッチング拠出は¥23,000、iDeCoは¥20,000の場合

ちなみに、マッチング拠出を最大金額(現時点での\23,000)とした場合との比較では、どこまで行ってもiDeCoの方が資産額が小さいです(拠出額が違うので当たり前ですが)。

15年後

| 15年後 | 拠出額 | 受取額 | 利益 |

| マッチング拠出 | \4,140,000 | \5,521,872 | \1,381,872 |

| iDeCo | \3,600,000 | \4,833,303 | \1,233,303 |

| 差額 | \540,000 | \688,569 | \148,569 |

30年後

| 30年後 | 拠出額 | 受取額 | 利益 |

| マッチング拠出 | \4,140,000 | \9,645,239 | \5,505,239 |

| iDeCo | \3,600,000 | \8,607,034 | \5,007,034 |

| 差額 | \540,000 | \1,038,205 | \498,205 |

ただしその分、毎月使える金額は(現状では3,000円)減ることになります。

というわけで、マッチング拠出を最大金額とするのを受け入れるなら、iDeCoに乗り換えるメリットは無いということになりますね。

このあたりをどう考えるかは人それぞれだと思いますが、タイマムシンはちょっと変態のケがありますので、自分で色々いじれるiDeCoをやってみたくなっちゃったのですw

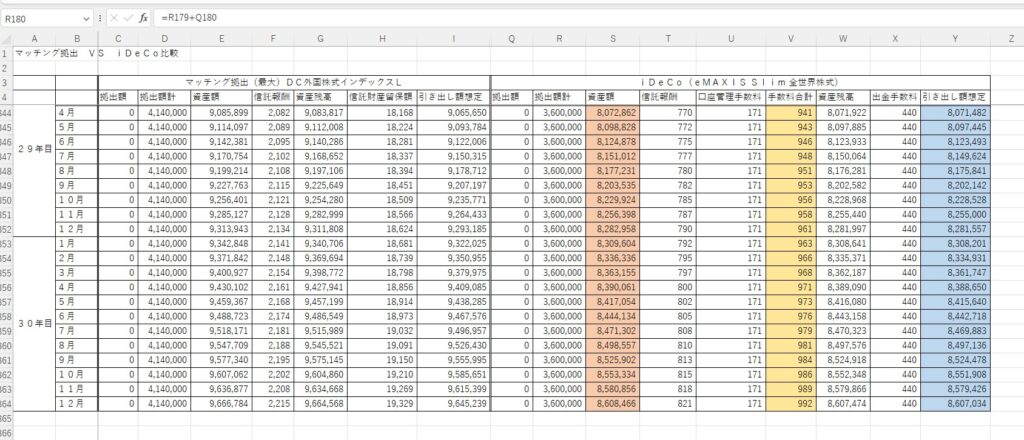

(追記)マッチング¥23,000と、iDeCo¥20,000+特定口座¥3,000連合(合計¥23,000)との比較

だいぶ細かい話になりますが、マッチング拠出とiDeCoの拠出金額の差¥3,000を、特定口座で運用した場合のシミュレーションをやってみました(2022.12.7)

| 企業型 | 個人型 | 個人型 |

| マッチング拠出 | iDeCo | 特定口座 |

| \23,000 | \20,000 | \3,000 |

¥23,000同士の対決です。

やってみたところ14年目の時点で、iDeCo+特定口座チームの引出額がマッチング拠出のそれを上回りました。ちょっとだけですけど。

やはり拠出金額が同じなら、iDeCoでオルカンを絡める方が有利にはなるようです。

貼り付けファイルも修正済みですので、それ以降の金額の推移等、気になる方はダウンロードしてみてください。

iDeCoでオルカンを購入できる証券会社を調べて見た

オルカンで運用することを心に決めたとろこで、iDeCoでオルカンを購入できる証券会社を調べて見ました。

積み立てNISAなら、どこの証券会社でも大抵オルカンは購入できるので、調べる前はiDeCoでも同じようなもんだろうと思ってたんですが、調べて見たら以下の3社だけでした。

eMAXIS Slim全世界株式(オール・カントリー)(iDeCoナビ)

・松井証券

・マネックス証券

・auアセットマネジメント

オルカンにはもう一つ、日本を除いた全世界株に投資するタイプもありまして、そちらはSBI証券でも購入できます。

eMAXIS Slim全世界株式(除く日本)(iDeCoナビ)

ただ、日本を除くとなると、その「日本を除く」という投資判断を一つしていることになります。

僕はiDeCoについて極力投資判断を省略したいと考えているので、俺たちのJAPANを仲間はずれにするのはあんまり気が進まないわけです。

モヤモヤがたまって途中でいじりたくなりそうですw

なので、SBI証券は選択肢から外れました。

で、上述の3社から選ぶことになったわけですが、この3社のうちマネックス証券の口座はすでに持っていたので、そちらでiDeCo口座を開設することにしました。

(つみたてNISAみたいにどこからでも買えたらいいのに…)

せっかくアフィリエイト申請が通ったので、金に目が眩んでマネックス証券の口座開設リンクを載せておきます。

<広告>

iDeCo口座の申し込み

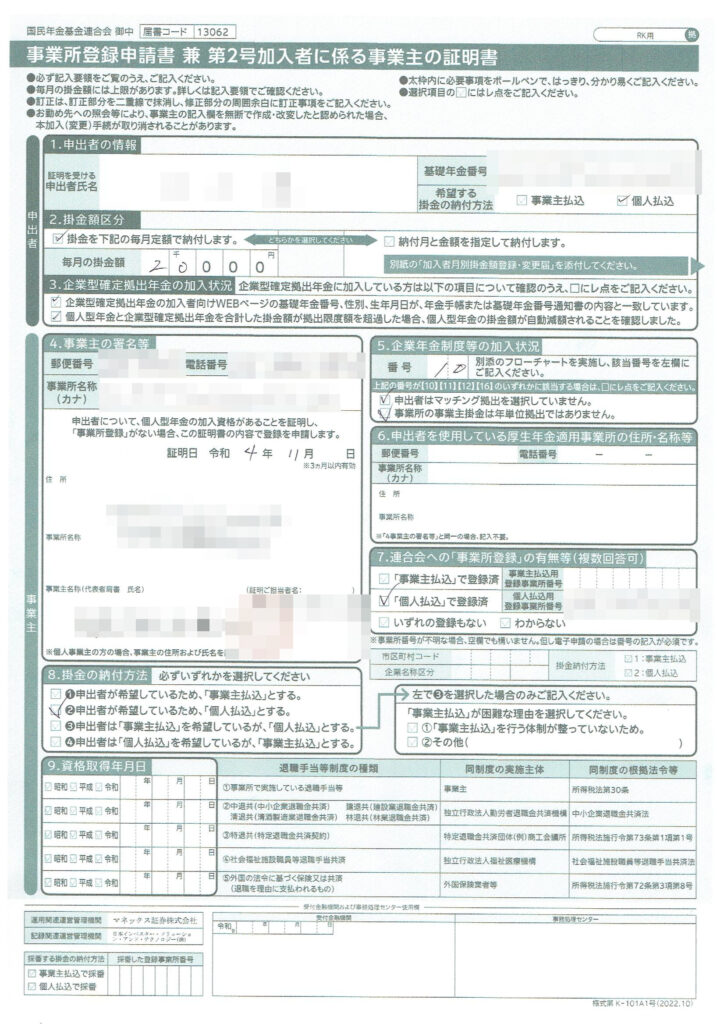

事業主の証明書

マネックス証券のiDeCoに関するページを見てみたところ、こんな書類を書けと言われました。

iDeCoって年金制度の一部なので、企業型確定拠出年金との整合性を取らないといけないんですよね。なので会社側に、

・事業所の登録番号はこれですよ

・この従業員はマッチング拠出やってませんよ

てなことを証明してもらわないといけないわけです。

というわけで、この書類を会社の総務部門的な部署に提出して、ハンコ押してもらいました。

上記画像はRK(レコードキーパー)用ですが、他に事務処理センター用があります(記入内容は一緒)。

証券会社のサイトでWEB申し込み

書類もそろいましたので、マネックス証券サイトにログインし、iDeCo開設手続きをしてみました。

<広告>(マネックス証券のiDeCo開設手続きはこちらからどうぞ)

郵送とWEB申し込みが選べますが、僕の場合郵送にする意味はあまりないので、WEB申し込みとします。

で、ページの指示に従って操作していくわけですが、「事業主の証明書」について、なぜかファイル1個しか貼り付けできませんでした。

RK用と事務処理センター用の二つがあるんですが、どうするんだろう…?

と思いつつ、とりあえず事務処理センター用を貼り付けて申し込み完了してみました。

現状はこうなってます。

STEP2以降に進んでないのがなんだか不安ですが、とりあえずこのまましばらく様子を見てみようと思います。

なんか失敗してたら向こうから言ってくるでしょうから、そのときは対応した上で、この記事も更新しますw

(2022.12.7追記)

STEP4の「受付済」欄に日付が入ってました。11/28だそうです。

証明書1部しか貼り付けてないんですが、どうやら問題なかったようですw

(さらに追記)

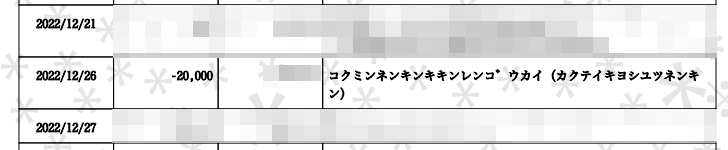

そして12月26日、iDeCoの拠出金が初めて口座から引き落とされました。

(楽天銀行の入出金明細書より)

というわけで、マネックス証券でのiDeCo口座開設でした。

この記事が何かの参考になれば幸いです。

マネックス証券の口座開設リンクはこちらです↓

<広告>

<広告>

編集後記

先日、何気なく車の助手席のドアを見たら、ちょっと凹んでることに気づいてしまって、気持ちも凹みました。

多分、駐車場で隣の車に当てられたんでしょう。

でもそこで、板金までして直そうと思わないのが、僕のイイカゲンなところなのです笑

「まあそういうこともあるだろー」って感じで、多分そのまま乗り続けます。

ちょっと白くなっちゃってるので、歯磨き粉くらいはそのうち試すかもしれません。

それではまた。